Hace tres años, el Banco Central de Brasil lanzó Pix, un sistema de pago instantáneo, desarrollado, operado y de propiedad de la misma entidad.

Desde su aparición hasta la fecha, Pix, ha experimentado un impactante crecimiento.

En este artículo, te invito a conocer un poco más sobre de una las innovaciones en medios de pago más interesantes de la región y del mundo.

Antes de continuar, vale la pena detenerse un poco para repasar el concepto de pagos instantáneos, conocidos también por la sigla RTP (Real Time Payments) en Estados Unidos y como FPS (Faster Payments Service) en Reino Unido, por nombrar algunos.

Los pagos instantáneos son transacciones financieras rápidas y seguras, en que el movimiento de los fondos de una cuenta a otra, sucede casi en tiempo real. Es decir, que la compensación interbancaria ocurre de manera inmediata, a diferencia de los pagos tradicionales que pueden tardar desde 24 hasta 72 horas, en mover el dinero de una cuenta a otra.

Muchos países están desarrollando soluciones para dar respuesta a esta necesidad cada vez más popular.

En Chile, por ejemplo, los pagos cuenta a cuenta (A2A / Account to account) son “instantáneos”, gracias al sistema de Transferencias Electrónicas de fondos (TEF), implementado por el Banco Central en 2018 que permite a las personas poder enviar y recibir dinero de manera instantánea utilizando una variedad de medios y canales, como aplicaciones móviles, servicios en línea o cajeros automáticos. Sin embargo, por abajo no se mueve un peso en tiempo real.

Para lograr un pago instantáneo se necesita un RTGS (Sistema de Liquidación Bruta en tiempo real) que es un sistema de pago electrónico, que normalmente es controlado por el Banco Central del país. Y que a diferencia de un sistema de transferencias como el nuestro, en que las transacciones se liquidan por lotes programados una vez al día por la CCA (Cámara de Compensación Automatizada), en el caso de un RGTS, los valores en las cuentas se modifican en el momento en que ocurren los pagos.

Los sistemas RTGS son generalmente seguros, ya que están diseñados teniendo en cuenta los estándares internacionales y con tecnología bien aplicada.

Los principales beneficios de los pagos instantáneos son: la disponibilidad 24/7/365, la flexibilidad para realizarlos desde múltiples lugares y plataformas y con menores costos implicados.

Forma parte del Sistema de Pago Instantáneo (SPI) del Banco Central, que corresponde a un sistema de liquidación bruta en tiempo real (RTGS), que procesa y liquida transacción por transacción.

En dicho sistema, cada banco, tiene una cuenta PI (Cuenta de pago instantáneo) donde se liquidan cada una de las transacciones. Y que, para garantizar su solidez, no está permitido un saldo negativo en las cuentas.

Pix, permite realizar pagos por compras y transferencias de dinero entre personas físicas y jurídicas. Cualquier persona física o jurídica que tenga una cuenta con un proveedor de servicios de pago que esté participando en Pix puede utilizarlo.

Es de uso gratuito para particulares y empresarios individuales, tanto para enviar y recibir transferencias como para efectuar compras.

Admite una amplia variedad de casos de uso, como transferencias de dinero de persona a persona (P2P); pago de persona a empresa (P2B) en tiendas físicas, comercio electrónico o pagos de facturas; pago de empresa a empresa (B2B) a proveedores o proveedores de servicios; pago de persona a gobierno (P2G) o de empresa a gobierno (B2G), como impuestos o pagos de servicios públicos; y pagos del gobierno a ciudadanos (G2P) como reembolsos de impuestos sobre la renta, beneficios sociales, subvenciones, etc.

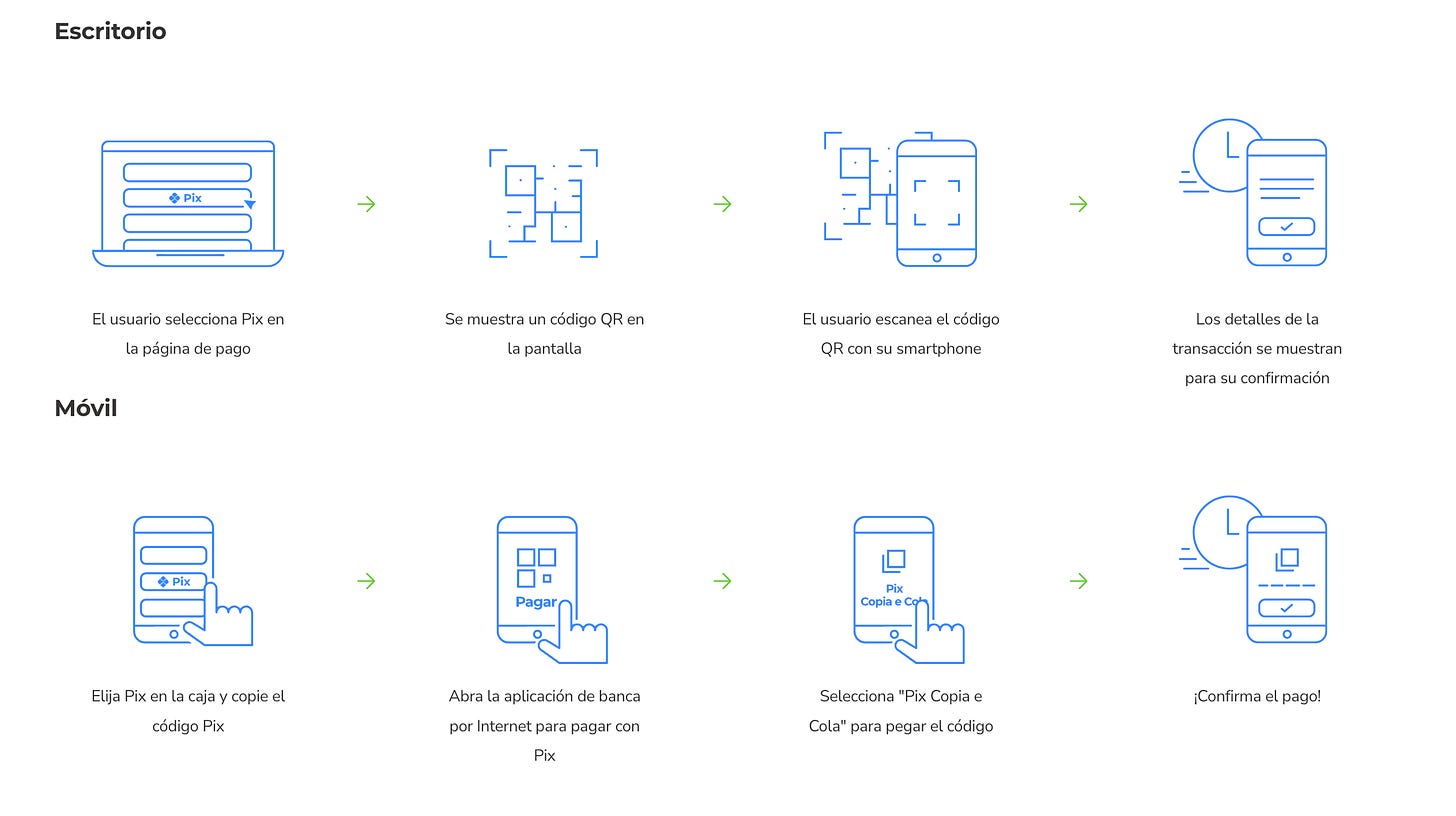

La experiencia de pago es muy rápida y fácil. El pagador simplemente puede hacerlo, escaneando un código QR o usar la clave Pix del receptor. El pago se confirma al instante, lo que significa que el monto estará disponible en su cuenta en menos de 10 segundos.

Las claves Pix, se usan para conectar la información del usuario a un movimiento bancario. Existen cuatro tipos: CPF o CNPJ, según corresponda al tipo de persona, correo electrónico, número de celular y una clave generada por el sistema. No se pueden usar las mismas claves en varias cuentas. Las personas pueden tener un máximo de cinco claves, y las empresas hasta veinte.

La clave es un facilitador más que una obligación. Para recibir pagos con Pix, también se puede usar los datos bancarios como en una transferencia tradicional.

El proveedor del servicio les facilita la transacción sin necesidad de tener una cuenta bancaria. Y lo hace por ejemplo, a través de una billetera digital.

Las reglas del Banco Central determinaron que Pix siempre es gratuito para las personas, microempresarios y pequeños empresarios. Pero hay excepciones.

En el caso de personas jurídicas más grandes que las mencionadas, las entidades financieras pueden cobrar tanto por la recepción como por el envío de Pix. Las normas del Banco Central no obligan a los bancos a imponer comisiones, sino que solo autorizan a las instituciones financieras a hacerlo.

Según una encuesta realizada por Folha, de 25 instituciones que atienden micro y pequeñas empresas, hay 15 que no cobran por el uso de Pix. Y solo Caixa, uno de los 5 bancos más grandes de Brasil, no cobra por el uso de este medio de pago a sus clientes corporativos. Lo mismo ocurre con otros actores como Mercado Pago que solo le cobra a “los grandes”, haciendo una negociación de las tarifas.

Según el The Global Payments Report 2023, el efectivo representaba una mayoría absoluta (52%) del valor de las transacciones en puntos de venta (POS) hasta 2018. La combinación de la pandemia y el surgimiento de Pix hizo que esa cifra cayera al 26% en 2022.

Los pagos con Pix durante el primer año, experimentaron un significativo aumento del 131% con más de 348 millones de claves registradas y realizando más de 1,6 mil millones de transacciones, que movieron casi 4 billones de reales entre noviembre de 2020 y octubre de 2021, desplazando a las transferencias bancarias tradicionales y cheques combinados.

En una nota de ese momento, CNN con datos facilitados por el Banco Central observaba que la adherencia que tuvo en la población de bajos ingresos llegaba a representar el 41,7% de los usuarios registrados, siendo este grupo el responsable del 33,5% de los ingresos y el 36,9% de los pagos realizados.

Le siguió la clase media con el 33,4% de los usuarios y el tramo de ingresos altos, totalizando el 7,5% de los usuarios, donde los que tienen ingresos muy altos, solo representan el 0,8% de todo Brasil.

A los dos años de su lanzamiento, Pix ya alcanzaba a 122 millones de clientes (equivalente a más de la mitad de la población) y más de 775 entidades registradas participantes (incluyendo bancos, agencias gubernamentales y otras instituciones) con un volumen de aproximadamente 2.4 mil millones de transacciones en diciembre de 2022.

Según las estadísticas del Banco Central, la participación de las billeteras digitales en el valor de las transacciones en POS casi se duplicó, pasando del 8% en 2021 al 15% en 2022 y lideradas por PicPay, con más de 65 millones de usuarios registrados hasta julio de 2022. Y se espera el mismo comportamiento dentro de los próximos años.

La influencia de Pix en el e-commerce es igualmente impresionante, con la inclusión de los pagos de A2A, el valor de las transacciones se duplicó del 12% en 2021 al 24% en 2022 acortando distancia con las tarjetas de crédito.

Brasil, gracias al fenómeno de Pix, se ha convertido en un líder y referente de talla mundial en la innovación de pagos en tiempo real. Observado desde todas las latitudes como un caso de éxito extraordinario, que está logrando rápidamente digitalizar el mercado de pagos minoristas y aumentando la inclusión financiera, llegando a ser, hoy, el medio de pago más utilizado de Brasil.

Las transacciones de Pix son rápidas y simples, están siempre disponibles (24/7/365) y son rentables tanto para personas (costo cero) como para los comercios (bajos costos solo para los más grandes)

Es un modelo que está produciendo un efecto copycat. Por ejemplo, en México CoDi (Cobro Digital) es un sistema de pago instantáneo inspirado en Pix, en el que todas las personas pueden realizar pagos y cobros desde su celular, utilizando sus cuentas en algún banco o institución financiera. Sin embargo, no ha alcanzado aún el mismo éxito. Al 2022 solo había 7 millones de usuarios registrados en un país con una población de 130 millones.

En Colombia hoy cuentan con Transfiya. Un servicio desarrollado por la ACH (Cámara de compensación automatizada) que permite pagos P2P de forma inmediata usando solo el número de celular. Sin embargo, soluciones como esta, carecen de un factor primordial: la interoperabilidad.

El interés de Colombia por desarrollar su propio Pix se da en un entorno de crecimiento de las fintechs y los esfuerzos por aumentar la inclusión financiera. Y ya están definidas las reglas para que el Banco de la República, al igual que en Brasil, lidere, desarrolle y administre el Sistema de Pagos Instantáneos (SPI), interoperable y con altos estándares.

De acuerdo a un reporte de la Superintendencia Financiera de Colombia y Banca de las Oportunidades, al cierre del año pasado un 90,5% de los adultos tenía al menos un producto financiero, superior al 81,4% de 2018.

Por otra parte, este año, Estados Unidos comenzó las pruebas de FedNow. Un sistema de pago instantáneo de la Reserva Federal (FED), que vendría a ser la réplica estadounidense de Pix, prometiendo revolucionar el envío y recibo de dinero dentro de la economía más grande del mundo. Empresas de pagos B2B como Adyen y Stripe añadirán los rieles de FedNow a sus opciones, aumentando la competencia por esos servicios.

De acuerdo con información de la misma FED, unas 120 organizaciones ya están participando en el programa piloto.

Actualmente, alrededor de 60 países ya tienen sus propios sistemas de pago instantáneo en funcionamiento o están desarrollando alguna iniciativa privada o por parte del gobierno para abordar la necesidad de pagos instantáneos.

Algunos ejemplos son: Transferencias 3.0 del Banco Central de la República Argentina (BCRA) o Faster Payments que ha estado operativo durante más de 10 años en el Reino Unido. O en Australia, la Nueva Plataforma de Pagos (NPP) funciona de manera similar a Pix: permite transacciones en segundos 24/7. En Asia, los chinos utilizan el Sistema de Pagos de Banca por Internet (IBPS) desde 2010, mientras que en India ha disminuido drásticamente la población no bancarizada con el Servicio de Pago Inmediato (IMPS) y la Interfaz de Pagos Unificada (UPI).

Al igual que Pix, los SPI se han han ido consolidando con fuerza dentro de los países que los están desarrollando, pero aún les falta ir un paso más allá, para conectarse entre sí y así poder ofrecer pagos instantáneos transfronterizos.

El sistema de pagos en tiempo real de Brasil, está instalando un precedente y dando un ejemplo a escala global de cómo el dinero puede moverse en el siglo XXI, que sumado al poder del teléfono móvil, una máquina hiperavanzada en el bolsillo de cada persona, está logrando reemplazar el dinero en efectivo por una alternativa muchísimo más segura y tan instantánea como los billetes y mucho mejor por lejos, que otros medios de pago en papel.

Desde su introducción en 2020, individuos, gobiernos y empresas han adoptado Pix de manera vertiginosa debido a su velocidad, conveniencia, seguridad con bajo costo.

Por nuestro lado en Chile, aunque las tarjetas siguen dominando los pagos digitales, incluso superando al efectivo en algunos momentos. Según el último informe sobre Sistemas de Pago del Banco Central, las TEF (Transferencias Electrónicas de Fondos), siguen a la cabeza si las miramos por montos transaccionados. Sin embargo, hay una cierta tendencia a la baja de esos montos, que probablemente esté relacionado con un aumento en la adopción de nuevas formas de pago A2A que están penetrando en el e-commerce. Y aunque no se trate de verdaderos pagos instantáneos, han logrado emularlo bastante bien para las personas, aunque sin resolverlo correctamente. La conciliación tras bambalinas de la CCA (nuestra ACH) tecnológicamente está un tanto atrasada para estos tiempos y los comercios suelen ser los perjudicados con la poca eficiencia.

Gracias a la promulgación de la Ley Fintech y Open Banking este 2023, al fin podremos empezar a hacer las cosas bien como corresponde. El objetivo principal de esta ley es promover la competencia, la innovación y la inclusión en el sistema financiero.

Entre sus alcances está entonces regular la autorización y reglamento para la creación de Cámaras de Compensación para Pagos de Bajo Valor. Lo que abrirá las puertas a nuevas y más modernas soluciones que puedan ser alternativas a la CCA, con mayor interoperabilidad y que en combinación con la cultura de adopción y uso de billeteras digitales que tenemos, de seguro llegaremos más temprano que tarde, a realizar verdaderos pagos instantáneos al mejor estilo Pix.