El seguro es una herramienta fundamental para la protección de las personas y sus bienes, sin embargo, una vez contratado nadie quiere tener que llegar a utilizarlo.

Por eso, la liquidación de siniestros es el proceso más importante para la compañía aseguradora y el momento más crítico y angustiante para el asegurado… la razón por la cual contrató la póliza.

La respuesta a la siniestralidad es la instancia donde la relación entre el asegurado y la compañía deja de ser invisible.

Se vuelve real.

Y el cliente espera una respuesta rápida, precisa y justa.

Una experiencia positiva potenciará la tasa de retención y hará que el asegurado sea más proclive a recomendar el servicio y abrir oportunidades de up y cross selling.

Por el contrario, una mala experiencia no solo impacta en una baja de pólizas. La persona podría convertirse en un detractor, lo que afecta la reputación de la compañía.

La importancia de la gestión de siniestros también tiene impacto en los números y es que representa entre el 70% y el 80% de los costos de una compañía.

Contar con un proceso de liquidación de siniestros rápido, transparente, personalizado y donde todas las partes estén bien orquestadas es clave para la salud de toda compañía de seguros.

La industria aseguradora en Chile (y el mundo) enfrenta grandes desafíos en la gestión de la siniestralidad, especialmente en el sector automotriz.

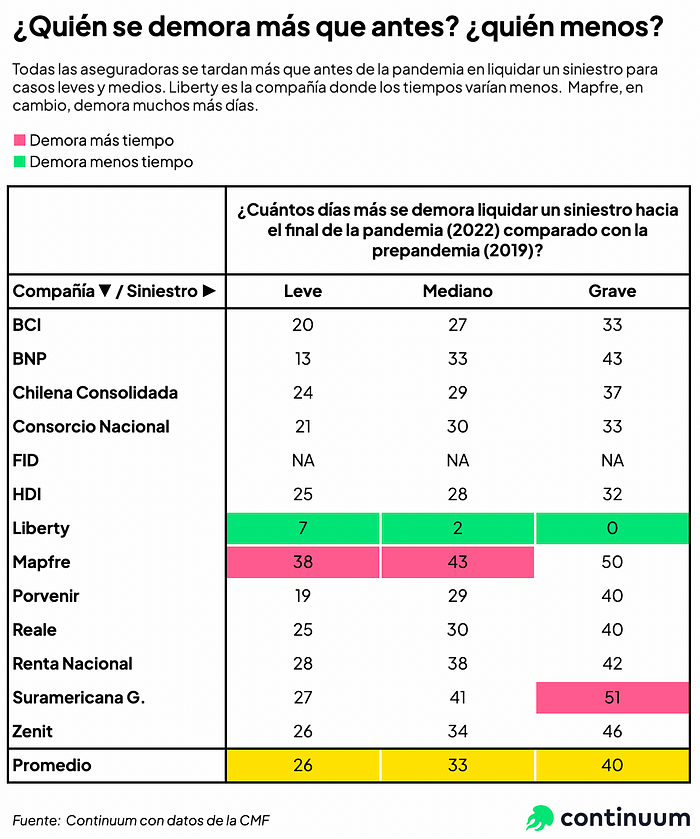

Aunque el fenómeno ya venía manifestándose, la emergencia sanitaria por el covid-19 disparó los tiempos de espera en la reparación y la reposición de los vehículos siniestrados.

Esto es mucho más que un dolor de cabeza, ya que afecta al segundo grupo más importante entre los seguros generales. De hecho, en 2021 este ramo representó el 27% de las primas generadas en esa vertical, según la Asociación de Aseguradores de Chile (AACH).

El problema es que a pesar de que los días más álgidos de la pandemia quedaron atrás, los retrasos no. Es más, se han acrecentado.

Entre diciembre de 2021 y junio de 2022, el tiempo promedio desde la fecha de denuncio hasta que el vehículo quedó a disposición del asegurado fue de dos meses y medio (considerando casos leves, medianos y graves), lo que significó dos semanas más que entre junio y diciembre de 2021.

La situación ha generado un gran descontento entre los asegurados.

Durante el segundo semestre de 2021, el mercado financiero recibió 43.050 mil reclamos en el Servicio Nacional del Consumidor. De esos, el 12,2% correspondió a la industria aseguradora.

La magnitud del problema llevó al Sernac a demandar colectivamente a HDI Seguros en febrero de 2021. Esto, después de que la compañía no estuviera dispuesta a compensar a los afectados por la excesiva demora en la reparación de los vehículos damnificados por siniestros de pérdida parcial durante 2019 y marzo de 2020.

Por su parte, y luego de un procedimiento voluntario colectivo del Sernac, las aseguradoras Liberty Seguros, Sura y BCI Seguros Generales acordaron compensar por casi $700 millones a 6.981 consumidores afectados por las demoras en ese mismo período.

La excesiva demora en la liquidación de los siniestros automotrices responde, básicamente, a dos factores.

Uno externo, donde el contexto mundial y local juegan un rol fundamental.

Y otro interno, marcado por la capacidad de las aseguradoras de coordinar y administrar sus procesos y stakeholders.

Aunque estemos cansados de oír que la pandemia es la causa de casi todos los males actuales, los inconvenientes en el sector automotriz (y, por consecuencia, de los seguros) no son ajenos a esta emergencia.

El cierre de fábricas durante la crisis sanitaria y los problemas en la cadena logística mundial afectaron la disponibilidad de repuestos y vehículos. Y aunque esta situación ha comenzado a normalizarse poco a poco, las consecuencias siguen impactando a nivel local, ya que Chile es un mercado secundario si se compara con Europa, Estados Unidos, Oceanía, Asia o los grandes de la región como Brasil, Argentina y México.

Los tiempos de importación aumentaron y, en muchos casos, se duplicaron. La escasez de materiales para la producción —aceros y chips semiconductores, por ejemplo— también se hizo notar.

Con la vuelta a la normalidad y la reapertura de las industrias, todos quisieron volver a exportar. Esto provocó la saturación de los puertos y la dificultad de conseguir barcos y containers. Esta alza en la demanda, terminó encareciendo los fletes y todavía hay lista de espera para muchos envíos.

Pero la inestabilidad global no responde solo a la pandemia.

El conflicto bélico entre Rusia y Ucrania mantiene una cuota de incertidumbre, ya que el país euroasiático es uno de los principales productores de paladio y aluminio en Europa.

Tampoco podemos dejar de lado el contexto local.

La pandemia golpeó a Chile cuando los coletazos del estallido social de octubre de 2019 estaban lejos de desaparecer. En un momento de contracción del mercado y de reducción de las importaciones, la oferta vehicular disminuyó todavía más.

Además, se dio un fenómeno inesperado.

El temor a contagiarse en el transporte público junto con el incremento del efectivo circulante por los retiros de los fondos de las AFP disparó la compra de autos usados y, con ello, sus costos.

El mayor interés por autos de segunda mano impulsó la demanda de repuestos, ya que muchos de estos vehículos necesitaban reparaciones y cambios de piezas.

Los repuestos se volvieron más codiciados (y todavía más escasos), impactando directamente en los plazos de respuesta de las aseguradoras.

Tampoco debemos obviar otro fenómeno que se ha tomado los noticieros de la noche y que ha llevado a conceptos como “portonazo” y “encerrona” a ser parte de nuestro lenguaje diario.

Entre enero y mayo de este año se registraron 6.766 robos de vehículos nuevos y de segunda mano asegurados, lo que es un alza del 68% respecto al mismo tramo de 2021.

El robo de vehículos se ha convertido en un negocio muy rentable. Según estimaciones de la AACH, la tasa de retorno de estos ilícitos alcanza el 5% del valor total del vehículo.

Es una industria organizada y muy bien estructurada.

Esta mayor siniestralidad aproblema más a la industria: se traduce en mayores indemnizaciones, lo que provoca, a su vez, aumentos de las primas.

Y si bien no hay una estimación clara de cuánto han subido los seguros automotrices (ya que dependen de la marca, el modelo, el año, las características y el tipo de seguro), el alza de contratación puede llegar a duplicarse en un año.

Responder a un siniestro no es fácil.

Las aseguradoras deben lidiar con una gran cantidad de procesos internos y contrapartes para llegar a una correcta liquidación.

Estos factores internos, que afectan la respuesta de la compañía de cara al cliente, se pueden agrupar en tres categorías:

Aprovechando que estamos hablando del sector automotriz, la metáfora calza con precisión. Para la liquidación, el ‘viaje del cliente’ empieza cuando ocurre el siniestro y termina cuando el asegurado recibe su auto reparado, uno nuevo o la respuesta sobre la falta de cobertura.

Este viaje —o la relación que entabla con la compañía durante el proceso— genera estrés e incertidumbre. Por varias razones.

De partida, la ruta pareciera estar pavimentada para facilitar el trabajo de la aseguradora, no para el tránsito del usuario, quien generalmente no tiene idea (o no recuerda) qué tipo de cobertura contrató o cuáles son los beneficios que entrega su compañía.

El lenguaje alambicado de las pólizas tampoco ayuda a fijar las expectativas del asegurado.

Y los trámites pueden agobiar a cualquiera.

Para realizar la denuncia, el usuario debe contactarse con la aseguradora (si es que antes no se dio una vuelta por la corredora) a través de alguno de los canales asignados para ello, como call center, chat, planilla o alguna app.

En esta instancia es crítico que el asegurado complete correctamente toda la declaración del siniestro, ya que cualquier error u omisión podría costarle la cobertura a la hora del peritaje. El problema es que nadie le acompaña o no se le enseña cómo hacerlo.

Por otro lado, y dependiendo del tipo del siniestro, el asegurado deberá lidiar con distintas contrapartes: la policía, la grúa, la compañía, el liquidador, el corredor, etcétera.

Todo esto vuelve más complejo el seguimiento del siniestro y recibir información oportuna, la cual es clave para disminuir la incertidumbre.

Cuando la información no fluye y no está disponible para todas las áreas, surgen problemas en las compañías.

Por eso, un segundo desafío para las aseguradoras está en organizar sus capacidades internas (procesos, tecnologías, personas, datos y cultura) con el objetivo de simplificar y hacer más eficiente su operación.

El reto que tienen las gerencias de siniestros es gestionarlos operativamente bajo procesos simples y ágiles.

De esto no solo depende la respuesta que se le pueda dar al asegurado, sino también el impacto en las reservas, los movimientos contables y la gestión técnica del riesgo en la compañía.

La resolución de siniestros no depende solo de que los procesos internos de las aseguradoras estén bien integrados y acoplados, ya que las compañías también se apalancan en servicios de terceros.

En el mundo automotriz, sus stakeholders principales son los liquidadores y los talleres.

Los liquidadores —directos y oficiales— son claves para el proceso. De su evaluación depende si aplica o no la cobertura y cómo se gestiona una eventual indemnización.

Por lo general, los liquidadores tienen mucho trabajo en terreno y una gran carga administrativa, ya que deben lidiar con toda la documentación para el seguimiento de más de un cliente… en cada una de las compañías con las que trabajan.

Conocer los procesos que lleva ese liquidador en su día a día, brindarle herramientas para que haga mejor su trabajo y entender cómo gestiona sus comunicaciones con el asegurado son cuestiones clave que, muchas veces, dejan de ser visibles para la aseguradora.

La otra piedra angular de este proceso son las redes que la aseguradora pueda desarrollar con los talleres multimarcas y concesionarios.

Aquí las cosas escapan aún más de su control.

Cuando un vehículo ingresa en un taller entra en una especie de caja negra, donde se pierde la visibilidad de su estado y de lo que realmente se está haciendo con el vehículo.

La comunicación escasea y el cliente puede estar días, semanas y hasta meses sin tener noticias de su vehículo.

¿Lo podrán reparar o lo declararán como pérdida total? ¿Realmente lo están arreglando? ¿Cuándo llegarán las piezas necesarias? ¿Le quitarán partes a mi vehículo para arreglar otro? ¿Por qué nadie me dice exactamente qué le pasa a mi vehículo?

El malestar y la frustración del cliente se acentúa en esta etapa, especialmente cuando la compañía tampoco maneja información oportuna. Y eso se traduce en problemas reputacionales.

Como hemos visto, hay varios aspectos que escapan de las manos de las aseguradoras (especialmente cuando hablamos de factores externos como una pandemia o una guerra).

Pero esta no es una excusa para quedarse de brazos cruzados.

Las compañías pueden (y deben) implementar medidas para mitigar las repercusiones y agilizar el proceso de liquidación. Solucionar algunos de los factores internos que revisamos antes.

Vamos con algunas ideas para afinar ese motor:

El viaje del asegurado es una consecuencia de lo que pasa dentro de la organización. Si hay orden interno (con procesos aceitados y capacidades bien organizadas), será más fácil que el cliente tenga un recorrido sin sobresaltos.

Lo importante es que cuando se defina y organice el servicio, sea poniéndose en los zapatos del asegurado y no al revés.

Es aquí donde se puede marcar la diferencia, contribuyendo a que los procesos internos conversen con la experiencia del asegurado y todas las partes que intervienen en la gestión del siniestro: liquidadores, talleres y colaboradores de la compañía.

Esta mirada integral marca la diferencia entre una compañía de seguros y otra. A veces, simples movimientos de piezas pueden impactar en tiempos, costos y satisfacción.

Entre los beneficios de digitalizar podemos mencionar:

Crear nuevas capacidades tecnológicas no es fácil por la cantidad de pedidos que debe tomar el área de tecnología y el arrastre de los sistemas legados. Sin embargo, su desarrollo se puede externalizar para no recargar a las áreas de TI.

Además, en el mercado existen soluciones disponibles gracias a insurtech como LISA, que utiliza internet de las cosas para automatizar procesos de liquidación de siniestros.

Contar con una red de prestadores con experiencia y conocimiento técnico es el piso para brindar un mejor servicio.

Una tarea ineludible es desestimar a quienes no se ajusten al tipo de experiencia que quiero generar, los valores que deseo proyectar o la calidad de servicio que espero brindar.

Y para quienes sí quieren acoplarse a los estándares, es imprescindible medir su nivel de satisfacción y entender de primera fuente sus procesos, dolores, necesidades y objetivos.

De esta manera, la compañía puede colocar los incentivos pertinentes y establecer procesos de mejora continua con sus prestadores.

Las compañías de seguros acumulan datos sobre el comportamiento de sus asegurados. Muchísimos.

Bien gestionada y analizada, la información puede agilizar la gestión y liquidación de siniestros; nutrir las áreas actuariales para precisar la ocurrencia del riesgo, y aportar herramientas para la detección y prevención del fraude, entre otros beneficios.

El desafío acá es grande.

Por una parte, es necesario acceder a los datos de forma sencilla, oportuna y a bajo esfuerzo. Y una vez que la información está disponible, entender cómo extraer todo su poder e interpretarla para detectar oportunidades y tomar mejores decisiones de negocio.

De aquí la importancia (y la necesidad) de que las compañías creen y/o sigan desarrollando sus propias áreas de business intelligence (BI) o contraten expertos en data science.

También se puede aprovechar información externa como las bases de datos del Estado, las geográficas o datos más específicos como los de autos robados para lograr mejores acuerdos con las concesionarias.

Lograr una mejor gestión implica deseo y compromiso, pero también abrazar una cultura dispuesta a innovar.

En estas líneas queda claro que el desafío es mayúsculo, y si bien las compañías están actuando para impulsar sus servicios, atender esta panne desde una mirada integral podría marcar la diferencia puertas adentro, pero también de cara al asegurado.

A fin de cuentas, y visto desde la perspectiva del negocio, de la respuesta al siniestro dependerá que el cliente decida renovar o no su póliza.

Y si nos ponemos en el lugar del contratante, de la respuesta al siniestro dependerá no solo que supere satisfactoriamente un momento angustiante, sino que además pueda percibir y valorar el verdadero beneficio de estar asegurado.

Gestionar eficientemente los siniestros es fundamental para la salud de toda aseguradora. ¿Tienes que enfrentar este desafío? Busquemos soluciones y conversemos en www.continuumhq.com o escríbenos a hola@continuumhq.com.

Etiqueta: