¿Eres capaz ahora mismo de ir a comprar un auto o llamar al vendedor de la casa que viste camino al trabajo y comprarla sin tener que pedir un préstamo?

Si tuvieras que hacerte un par de intervenciones quirúrgicas urgentes, ¿podrías costearlas en una clínica privada sin contar un plan de Isapre o un seguro complementario?

.jpg?width=1350&height=800&name=Dise%C3%B1o%20sin%20t%C3%ADtulo%20(1).jpg)

Probablemente, si no perteneces al 1% más rico para desembolsar millones como si fueran dulces de Halloween, necesites tener acceso a servicios financieros que pueden ayudarte a costear esas necesidades a través de una deuda.

Y esto, que parece tan lógico para unos, no lo es para todos.

La inclusión es lograr que todos los individuos puedan tener acceso a las mismas posibilidades y oportunidades. Independientemente de sus características, habilidades, discapacidad, nacionalidad, raza, cultura, origen social o ingresos.

Alguna vez, tener un teléfono fue sólo privilegio para algunos. Tener internet o tener un plan de celular también. Hoy todo es tan masivo que ya casi no nos acordamos que alguna vez fue así.

Y tal como ha pasado con muchas otras cosas, el acceso a servicios financieros sigue al debe.

No todas las personas pueden contraer una simple deuda, no solo por capacidad financiera, sino porque a raíz de diferentes motivos se encuentran marginados del sistema.

Y aunque las deudas suelen tener mala reputación, son el instrumento que existe para costear el progreso social de muchas familias en Chile y en todo el mundo.

La deuda es un mecanismo que se usa a baja escala por las personas y a alta escala por las empresas y hasta por los mismos prestamistas (bancos e instituciones financieras) que se endeudan con otros para prestar esa plata, inclusive los gobiernos. ¿Has escuchado el concepto de deuda externa?

Lamentablemente, el acceso a este instrumento no está al alcance de todos, porque para ello es necesario “estar en el sistema”, que te asegure tener un buen comportamiento de pago y principalmente demostrar solvencia para pagar la deuda.

Probablemente si vives bajo la línea de la pobreza, es casi cien por ciento seguro que no podrás acceder a ningún tipo de producto financiero.

Y la falta de acceso a los servicios financieros imposibilita el ahorro, dificulta la seguridad social y la capacidad de construir riqueza.

En Chile, a fines del 2020, sólo el 17 % de la población, un poco más de tres millones de personas, eran capaces de poder realizarse una cirugía , sólo por su capacidad de pagar un plan de salud privada en una Isapre, mientras que el porcentaje restante, debía conformarse con la salud pública.

Y esa realidad no dista mucho en otros servicios, donde el acceso es solo para un grupo reducido.

Según el Banco Mundial, existen alrededor de 1.4 millones de personas adultas en el mundo que no están bancarizadas (comúnmente mujeres más pobres, menos educadas y que viven en zonas rurales). Sin embargo, hoy en día, en los países en desarrollo, al menos el 71% de las personas tienen algún tipo de cuenta, frente al 42% de hace una década.

Este porcentaje puede explicarse por la masificación de tarjetas de prepago en todo el mundo.

Las tarjetas de prepago, técnicamente son cuentas con provisión de fondos, es decir, que para utilizarlas, debes cargarle fondos previamente. A diferencia de una tarjeta de crédito, donde los fondos son un “cupo” es decir, una deuda pre-aprobada para ocupar, por la entidad que la emite.

¿Y las tarjetas de débito? Al igual que las tarjetas de prepago, necesitan contar con fondos en la cuenta para funcionar. La diferencia entre las dos, es que las tarjetas de débito por lo general, pertenecen a una cuenta bancaria o de ahorro, que solo un banco o una cooperativa de ahorro son capaces de ofrecer. En cambio, las tarjetas de prepago no tienen asociada una cuenta bancaria, si no un “monedero electrónico” que se parece a una cuenta, pero que no es proporcionada por un banco.

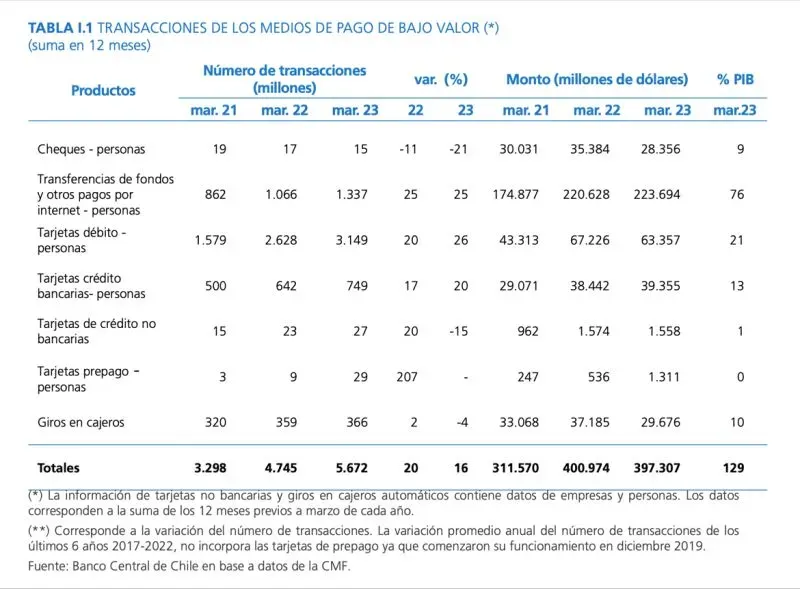

En agosto de 2023, el Banco Central de Chile, publicó el Informe de Sistemas de Pago, donde puede observarse como el uso del efectivo se posiciona por debajo de las tarjetas, ocupando el segundo lugar. Siendo las tarjetas de débito quienes lideran.

De acuerdo al mismo informe, entre marzo de 2022 y 2023, el medio de pago digital que registra mayor crecimiento en número de transacciones son las tarjetas de prepago (207 %).

La emisión de tarjetas de prepago no bancarias vigentes supera los 6 millones, lo que representa el 13 % del total de tarjetas emitidas a marzo 2023.

En los últimos tres años se han emitido un gran número de tarjetas de prepago. Sin embargo, pese al incremento su utilización como medio de pago todavía es relativamente escasa.

En el informe del Banco Central, antes mencionado, se observa que los montos de transacciones, crecen a una tasa de 233 % anual promedio, pero sólo representan menos del 1 % del total del número de transacciones realizadas con tarjetas.

El aumento global de las tarjetas de prepago, ocurre notoriamente a partir de la pandemia, que aceleró significativamente su adopción. El confinamiento generó una mayor necesidad de compras online. Y estas tarjetas, para muchos, fueron una alternativa conveniente y segura, sobre todo para quienes no contaban con una cuenta bancaria.

Las tarjetas de prepago justifican su existencia principalmente sobre la tesis de ser un medio de inclusión financiera, que le permite a personas excluidas del sistema, tener acceso a servicios bancarios y usarlas para hacer pagos y transacciones electrónicas.

Según el estudio “Prepaid Card Market” Global Opportunity Analysis and Industry Forecast, 2023–2032: El mercado global de tarjetas de prepago proyecta alcanzar los $14.4 billones para 2032.

De acuerdo con un artículo publicado por McKinsey, a nivel global, se estima que casi 2.500 millones de personas que viven en economías emergentes carecen de acceso a ahorros y créditos formales, lo que significa que pagan todo con efectivo y dependen de prestamistas informales y redes personales para obtener algún tipo de crédito.

Los proveedores de telefonía móvil en territorios como África, desempeñan un papel clave en la inclusión financiera, con el caso de los pagos móviles.

Sin embargo, la inclusión financiera no se trata solo de poder abrir una cuenta para realizar pagos, sino como un medio para cerrar la brecha entre las oportunidades y los logros económicos. Pagar es una cosa, pero acceder a productos financieros es lo realmente importante.

El desarrollo de la banca abierta podría jugar un papel en la inclusión financiera global. El intercambio abierto de datos financieros puede permitir a los clientes acceder a servicios financieros, a los que de otro modo no podrían acceder.

No obstante, la inclusión financiera se ha convertido, para bien o para mal, ante los ojos de la gente, en sinónimo de una cuenta de prepago. La que si bien, puede ayudar a las personas a entrar en los pagos digitales, tienen aún muchos obstáculos que superar en su función principal: pagar. Y es esta, la gran desventaja frente a las tarjetas de crédito y débito.

Si bien, en los últimos años se ha logrado un avance significativo sobre este punto —aproximadamente el 75 % de los comercios afiliados a la principal red de adquirencia en Chile, las aceptan— no existe una razón evidente para que un comercio decida no hacerlo, (como es el caso de Walmart), dado que los costos operacionales no son necesariamente mayores. Además las tasas de intercambio fueron fijadas por el regulador, quedando éstas, al mismo nivel que en crédito.

No obstante, esta situación hace que los clientes no puedan tener certeza de si su tarjeta será aceptada al momento de pagar, lo que podría desincentivar fuertemente su uso.

Como lo cita el informe del Banco Central, el pago con tarjetas es el que representa el mayor número de transacciones, ascendiendo a 11 millones diarios, siendo las tarjetas de débito las más utilizadas.

Más de la mitad del gasto en consumo de los hogares es pagado con algún tipo de tarjeta, siendo las tarjetas de débito las más usadas.

Por lo tanto, es fácil deducir porqué algunos emisores de prepago están migrando a la emisión de tarjetas de débito o crédito inclusive. Banco Santander y el reciente lanzamiento de la cuenta Más Lucas y el anuncio del cierre de su prepago Superdigital o la nueva Cuenta Corriente Mach y su tarjeta de débito, están dejando atrás al prepago.

Sin embargo, más llama la atención la apuesta de Tenpo y su tarjeta de crédito, que puede ir más en línea con lo que la inclusión financiera supone.

¿Cómo el prepago puede realmente ayudar a las personas no solo a ser parte de los pagos digitales sino que ir un paso más allá?

¿Cuál es la brecha que falta por cerrar?

Mientras tanto llegamos a la respuesta, en este competitivo mercado nuevos entusiastas emisores no paran de aparecer.

Etiqueta: